コラム(各種情報)

領収書やレシートの管理に関する考え方2

|

植村 貴昭 この内容を書いた専門家 元審査官・弁理士 行政書士(取次資格有) 登録支援機関代表 |

領収書やレシートの管理に関する考え方2

第2回 税務の観点からの取り扱い②

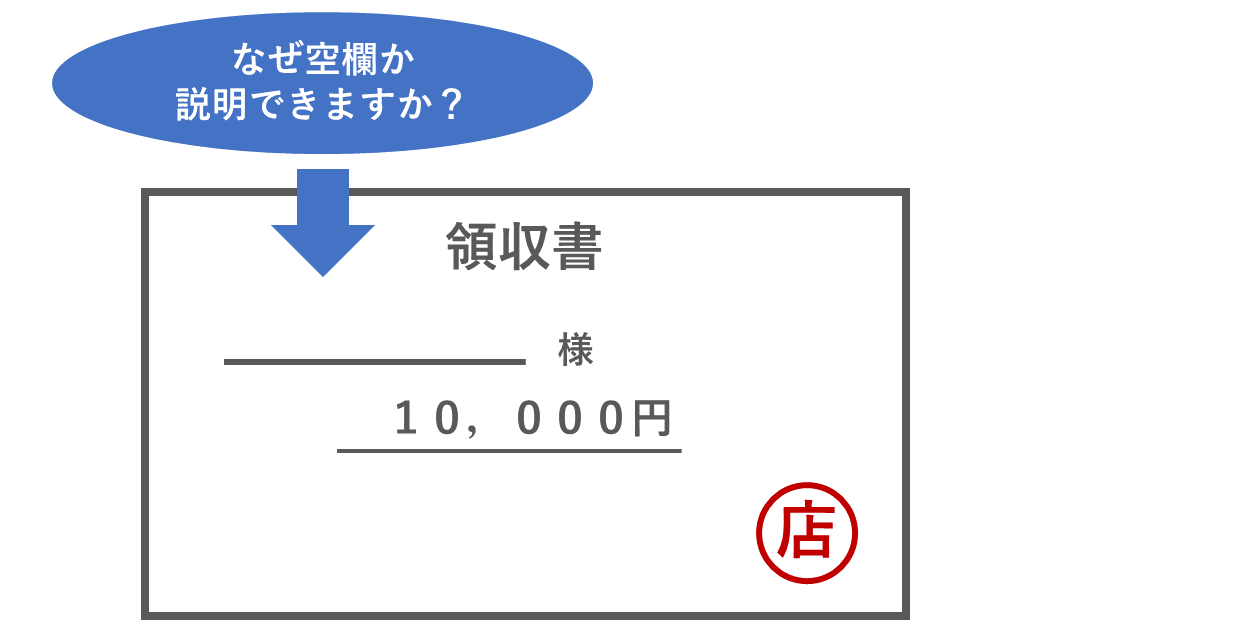

次に②の領収書の宛名についてですが、

宛名を空欄でもらい、それを事業上の経費として主張した場合、

税務署から「本当はプライベートの友達との食事代などだったのでは」と

指摘されても仕方がないのです。

何故なら、例えば取引先を接待目的で食事に招待した場合、

その代金の支払い時点で「仕事の経費」であることが明らかですよね。

通常、会社の経費を立替えて支払う場合、あくまで支払った人は、

会社が支払うべきものを代理で支払っただけであると考えるため、

領収書は会社の名前でもらう必要があります。

もし、代金の支払い時点で、会社の経費であると分かっていれば、

当然、その場で「宛名を会社名で下さい」といえるはずなのです。

しかし、逆説的に、あえて宛名を空欄でもらうということは、

「代金支払い時点では、仕事の経費だとは考えていなかった」という

事業主の無言の主張と税務署に捉えられても反論するのが難しいのです。

「事業の利益が大きく、納税額が多くなりそうか」という状況によって、

後で経費にするか決めるために、

あえて空欄の領収書をもらったと税務署に指摘された場合、

その領収書については経費として認められない可能性があります。

なお、宛名が空欄の領収書については、

税金の申告時や税務調査の時までに空欄が埋まっていれば良いのではなく、

そもそも空欄の領収書を受け取ること自体が

問題とされていることに注意しなければなりません。

そのため、税務調査時に、既に宛名が埋まっていたとしても、

宛名の筆跡が経営者本人のものであった場合には、

当初は宛名が空欄であったことを意味するため、

経費として認められない可能性があるので注意が必要です。

しかし、実務的には、例えば異業種交流会などに参加し、

懇親を目的として数十人で飲食店に行った場合、飲食店に、

領収書に数十人分の宛名を記載してもらうことは現実的ではありません。

そのような場合には、宛名だけ無記名の領収書を受け取る必要が生じますが、

それは店側から「宛名を書くこと」を委任されたと考えられますので、

税務調査で指摘された場合にはその旨を説明すれば良いと思います。

次回は、税務の観点からの取り扱い③として、この続きから解説していきます。

総務庁行政書士制度HPはこちら

©税理士 栗原