法人:税理士いらず操作・入力方法・税理士いらずのマニュアル:税金・配当

|

植村 貴昭 この内容を書いた専門家 元審査官・弁理士 行政書士(取次資格有) 登録支援機関代表 有料職業紹介許可有 |

法人:税理士いらず操作・入力方法・税理士いらずのマニュアル

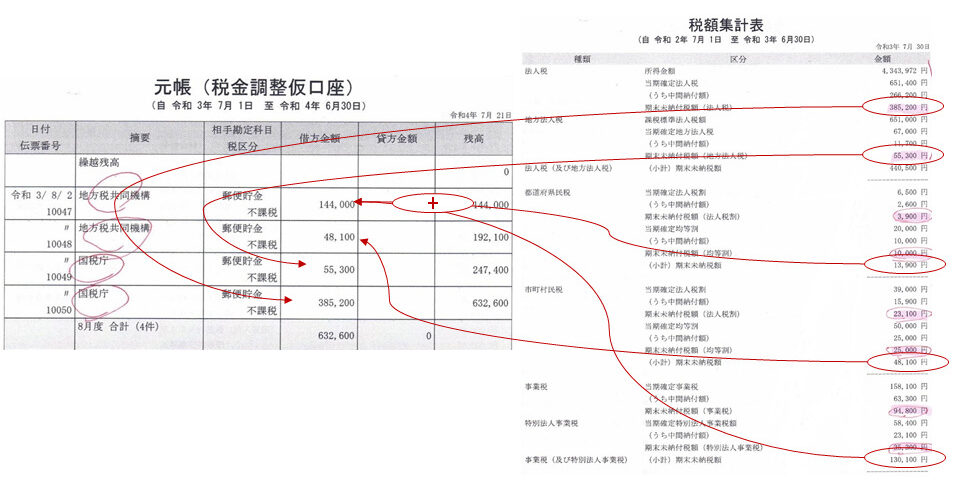

ゆうちゅ銀行から税金の納付をしているが、

税金調整仮口座にゆうちょ銀行から振替を行い整合性を確保する。

確定申告時の入力

C:\Users\123\OneDrive\植村個人 会計\税理士いらず

税理士いらず確定申告説明図.pptx

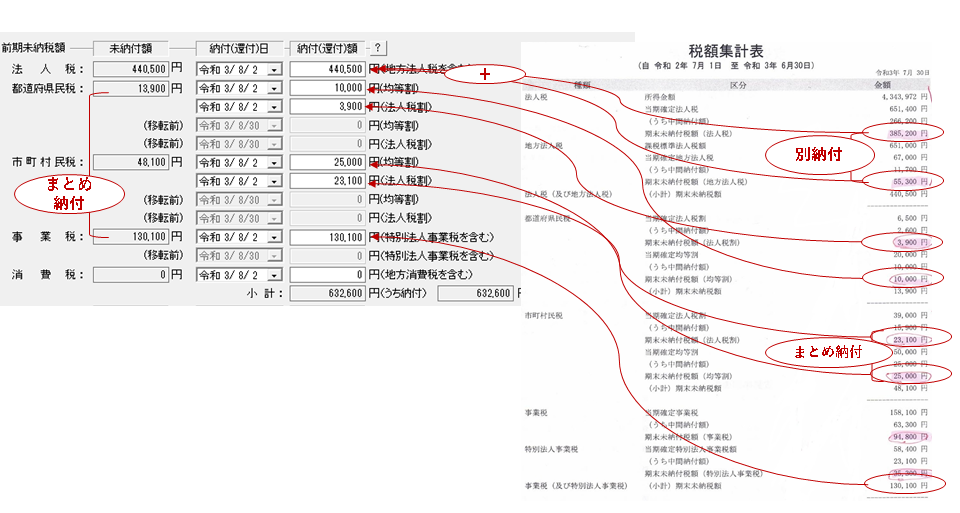

(1)確定申告時:前期分の税金の支払いの入力

(2)確定申告時:前期分の税金の支払いの入力が税理士いらずにどのように反映されるか

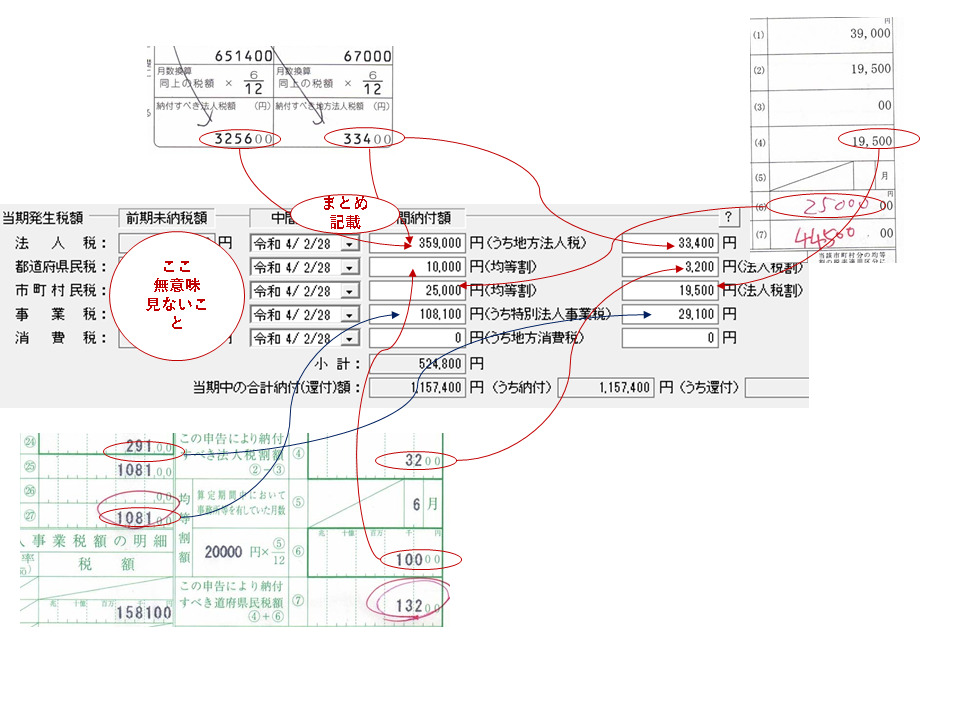

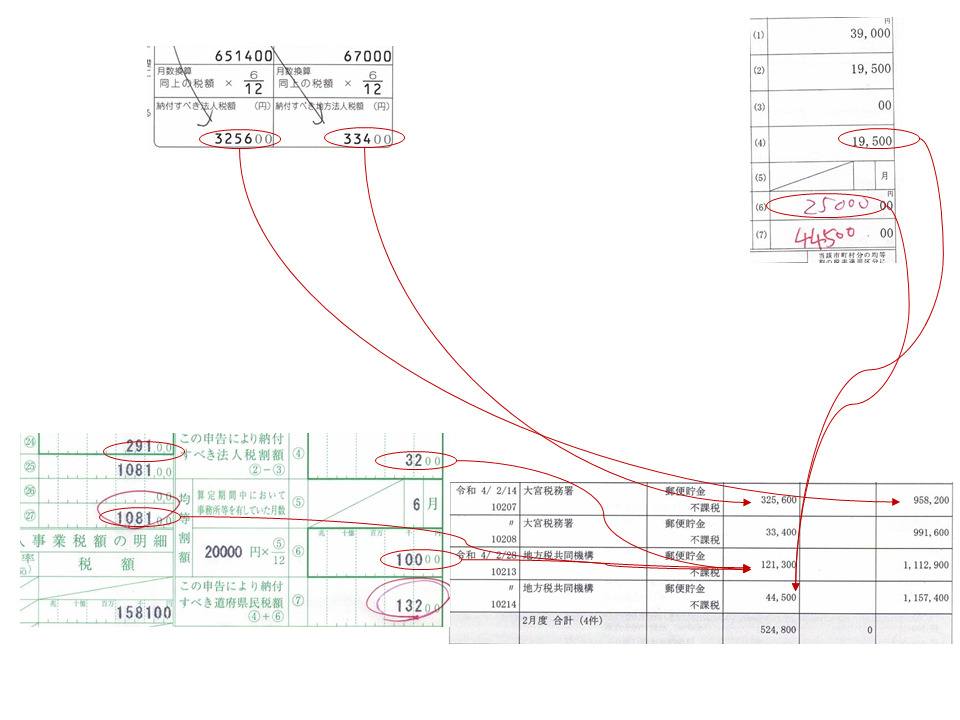

(3)確定申告時:中間納税の支払いを税理士いらずにどのように入力するか

(4)確定申告時:中間納税の支払いの入力が税理士いらずにどのように反映されるか

配当の処理

(1)科目の有効化

BS:その他資本剰余金

PL:受取配当金

を有効化する(一回のみ、社団のほうは済み)

(2)配当の仕分け

① 証券会社預金 受取配当金 (入金額)

② 租税公課 受取配当金 (源泉徴収額)

※ ①のみ次々と入れて、 ②のみ次々と入れると早いと思う

あと、なぜか、配当(=証券会社預け金)について減価償却を求められるけど「(空白)」=減価償却しないでの対応でいいと思います。

証券会社預け金勘定を使わずに、普通預金に作った(つくる)「証券会社預金」に入れる。

(3)別表6(1)

個別法に、全ての配当を入れて、上の部分の足し算となるようにする。

個別の銘柄の全てを足したものを上の部分に足す。

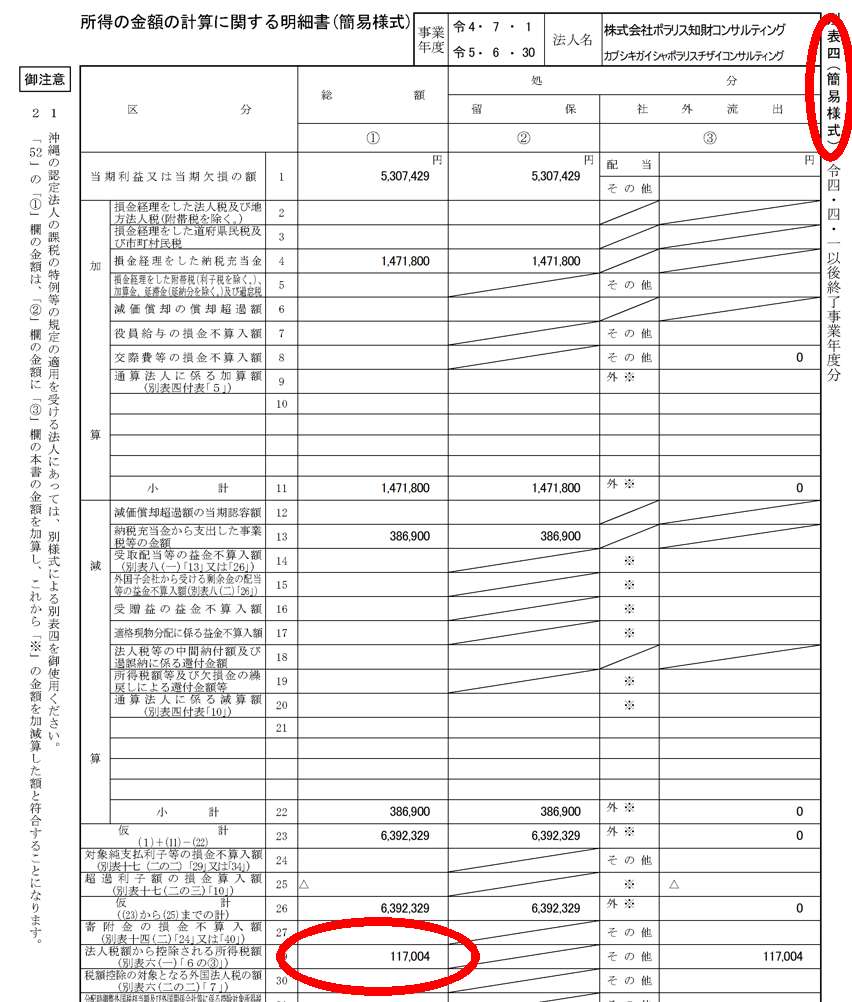

(4)別表4の部分で控除される

別表6(1)③の数字は、別表4で控除される

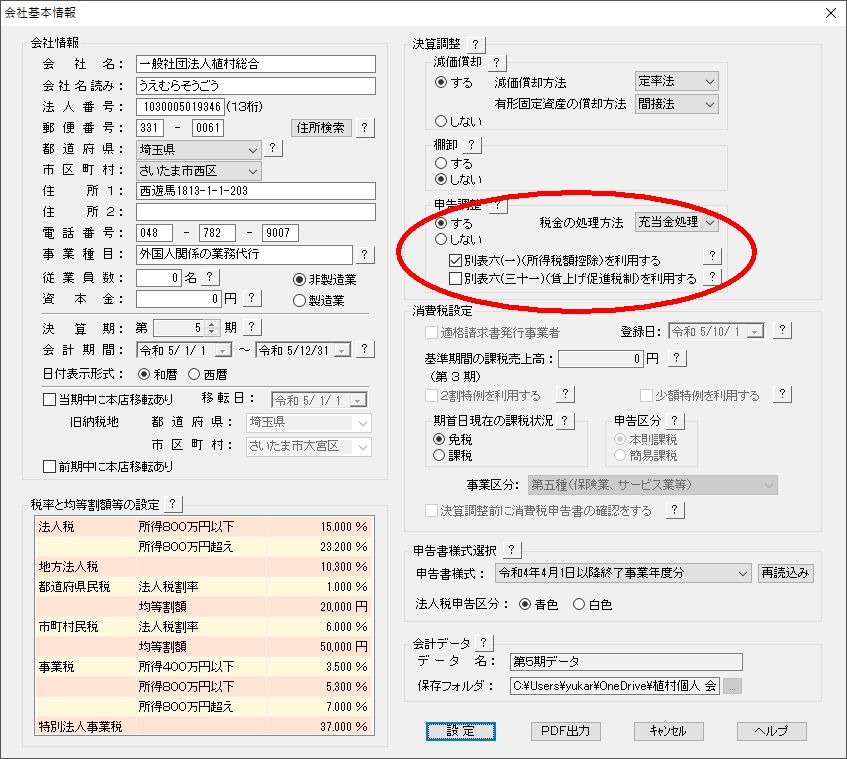

なお、控除を受けるために設定を変更する必要があります。

|

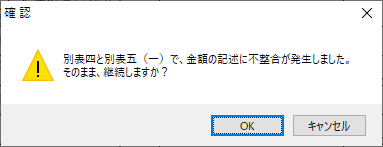

検討事項 別表四と別表五(一)で、不整合というワーニングが出る。 これの対応方法について、要検討

|

税理士いらずの説明書ぺーじから抜粋 8.「所得税額控除」ご利用時の注意事項 本ソフトで、所得税額控除機能をご利用になる場合は、以下の点にご注意願います。 (1) 取引仕訳を適切に入力する必要があります。 所得税額控除を利用しない場合には、たとえば、受取利息ならば、預金通帳に 記載された「手取りの利息額」を受取利息として、仕訳を計上しますが、 所得税額控除を利用する場合には、源泉徴収された所得税は個別に 租税公課計上する必要があります。 具体例として、法人口座への受取利息の入金が、1,000 だった場合は、 所得税額控除を利用するかしないかにより、以下のように、仕訳の 計上方法が変わります。 所得税額控除を利用する場合:(源泉徴収税率 15.315 % として計算) 普通預金/受取利息 1,000 租税公課/受取利息 180 ※源泉徴収前の受取利息は、1,180 になります。 また、受取利息が、おおむね5円以下の場合は、 源泉徴収されてませんので、税額控除してはなりません。 配当金の場合も、税率は違うものの配当金計算書などの資料を参照して、 同様の方式で仕訳を作成する必要があります。 (2) 賃上げ税制の場合と同様で、申告調整フェーズで、お客様自身が 別表六(一)を正しく適切に入力する必要があります。 なお、プログラムは、お客様が別表六(一)に金額を入力する際に、 入力金額に対する最低限のチェックとして、以下の確認を行っています。 ・「①収入金額」の「2」、「3」、「4」欄の合計金額は、 「7収入金額」と「13収入金額」の合計金額と一致しなくてはなりません。 ・「② ①について課税される所得税額」の「2」、「3」、「4」欄の合計金額は、 「8所得税額」と「14所得税額」の合計金額と一致しなくてはなりません。 ・「③ ②のうち控除を受ける所得税額」の「2」、「3」、「4」欄の合計金額は、 「12控除を受ける所得税額」と「19控除を受ける所得税額」の合計金額と 一致しなくてはなりません。 上記のチェックを通らない場合には、「警告」ダイアログが表示されますので、 記載した金額を改めて確認してください。 (3) 「③ ②のうち控除を受ける所得税額」の「6計」の金額は、法人税別表四にて、 「29法人税額から控除される所得税額」として加算処理され、かつ、 法人税別表一にて、「16所得税の額」に代入されます。 (4) 法人税別表一の「18」欄の金額は、当期の法人税額からの控除額として利用されますが、 控除しきれなかった場合には、その金額が、「21所得税額等の還付金額」に表示され 還付請求の対象となります。 (5) 所得税額の還付が発生した場合には、プログラムは特段の仕訳処理は行いません。 お客様自身で、翌期に還付される所得税額について、「雑収入(不課税)」として 仕訳を計上する必要があります。 |

植村総合事務所のトップページはこちら

ページ作成に役立つリンクのページはこちら

©植村総合事務所 弁理士・行政書士 植村貴昭